開業前に使った経費は開業費で!開業費を償却(費用化)してみた

青色申告決算書の作成が終わりました。

不動産所得、事業所得共に黒字になりました!!

事業所得がようやく黒字になったところで、開業費を経費にしたいと思いました。

2010年の開業前にかかった費用を、

2013年(平成25年度)に償却(経費に)した

プロセスについてまとめておこうと思います。

注)一人の青色申告書者としてどう処理したかを書いています。

税に関する最終判断の参考情報として読まれた上で、

税務署や税理士会計士さんに各自ご相談ください。

開業費とは事業を始める前にかかった費用のこと

開業費は、開業するまでにかかった費用のこと。

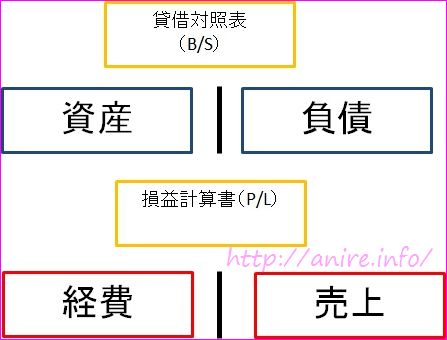

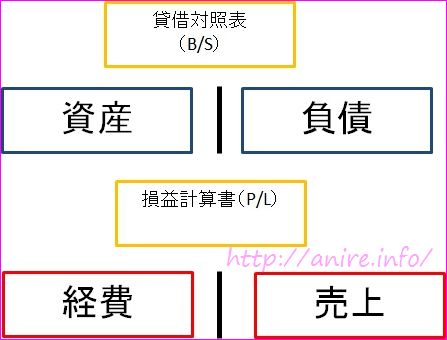

簿記的に言うと資産の科目です。

資産?何のこと?!って思いますよね。

開業費は下の図の、貸借対照表(B/S)の資産に組み込まれます。

開業費は資産項目に蓄積されているので、開業費という資産を

複数年にまたいで経費にすること(減価償却)も可能だし、

事業で利益が出た段階で費用にする(任意償却)もできます。

開業費はいつまでに償却(費用化)するべき?

今回共有したいなって思った情報が、開業費を一括償却する場合の期限について。

通常は5年以内に償却(費用化)すると言われているのですが、

国税庁のホームページには明確に

償却への期限は設けていないと書かれていました。

5年過ぎたからと言って開業費の償却を諦めてた人は、

判断材料の一つとして

チェックしてみてはいかがでしょうか。

開業費を経費にする時の勘定科目は

開業費を費用にする時は、損益計算書の費用側(左側)に

繰越資産償却という勘定科目で入力します。

やよいの青色申告書のソフトには

繰越資産償却という費用科目が用意されています。

会計ソフトによっても多少の名称は違うようなので、

ソフトの説明書を見てみましょう。

開業費が10万円だったら、資産(繰越資産)に入っていた10万円が

費用化した年度の損益計算書の費用欄に反映されます。

貸借対照表を出している場合は、

開業費という繰越資産がゼロになるイメージです。

開業費は減価償却?一括資産?どっちがいいの?

結局のところ、どのような事業決算したいかによるのかなーと。

例えば銀行に融資を打診する場合は当然、赤字より黒字決算の方がよいとされます。

この決算書のバランスと、ご自身の開業費に対する考え方を合わせて

統合的に判断するのがよいと思います。

減価償却をする場合は、ある意味もっともスタンダードですよね。

開業にかかった費用は、事業複数年に渡って効果が及ぶものだという考えです。

減価償却費用の設定は、会計ソフトで設定をしておけば簡単です。

もちろん、利益が出るようになってから償却するという判断もありなのかも。

いずれにしても忘れてはいけない費用だと思うので、まとめておきました。

※私が使っている青色申告の会計処理マニュアル的な一冊はこちらです

フリーランス・個人事業の青色申告スタートブック[3訂版]

⇒アマゾンで「フリーランス青色申告」を探す

⇒楽天市場で「フリーランス青色申告」を探す

後日談追記とまとめ

会社を設立して会計士さんに依頼するようになって、

開業費の話が出てきたので共有を。

開業費は本来は、5年程度の減価償却にする方がよいのだとか。

よく考えてみると税務署的には…

40万の開業費(例)を、一括償却して税金が取れなくなるよりも、

年間8万の減価償却費用とした方が、

私みたいに利益が出るようになった時に

税金を取ることができますからね。

税務署の人の意見によっても色々なのと、

税務署側の解釈と納税者側の解釈の違いによって万が一の場合、

重加算税を払わされるリスクはすごく大きいな、と感じました。

本来はこの記事は私の事例的な話だけなので削除したいところですが…

開業費の償却で悩む人のためにあえて残しますね。

税のこのあたりの非常に微妙なところは、早めに税務会計のプロに相談ですね。

税務調査に来られた時、一人でこのあたりを説明&対応するのは

到底難しい。

逆に税理士さんにお任せしていると、日々の会計まわりはもちろんのこと

何かあった時でも一緒に対応してくれる。

そんな税理士さんは急には探せませんので…

>>(関連記事)青色申告会と会計士or税理士への依頼はどっちがいい?

>>税理士さんを急遽変えた体験談(決算前、怒濤の半月エピソード…)